Prowadzisz jednoosobową działalność gospodarczą i zastanawiasz się jaką formę opodatkowania wybrać? Czym się one od siebie różnią? Co będzie dla Ciebie odpowiednie? Na te pytania postaramy się odpowiedzieć w naszym artykule.

Jednoosobowa działalność gospodarcza – formy opodatkowania podatkiem od osób fizycznych

Wykonując działalność gospodarczą w Polsce podlegasz opodatkowaniu podatkiem dochodowym. Podczas rejestracji swojej działalności, na druku CEIDG-1 musisz wskazać odpowiednią formę opodatkowania.

Twój wybór powinien być uzależniony od rodzaju Twojego biznesu, wielkości prognozowanych przychodów i kosztów, możliwości korzystania z ulg podatkowych, czy posiadania małżonka bądź dzieci.

Stając przed wyborem formy opodatkowania masz 3 możliwości:

- skala podatkowa (zasady ogólne),

- podatek liniowy,

- ryczałt od przychodów ewidencjonowanych.

Wycofanie Karty Podatkowej

W związku z Nowym Ładem, karta podatkowa stała się niedostępna dla podatników, którzy rozpoczynają działalność gospodarczą. Dodatkowo w momencie, gdy zdecydujesz się na rezygnację z karty podatkowej, tracisz do niej prawo bezpowrotnie.

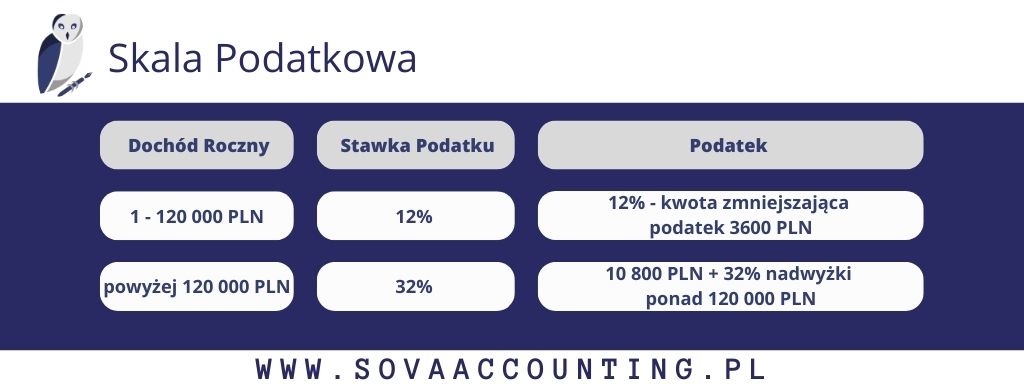

Skala podatkowa

Na zasadach ogólnych, czyli według skali podatkowej może rozliczać się każda osoba prowadząca działalność gospodarczą.

Podatek oblicza się od dochodu, czyli sumy przychodów pomniejszonych o sumę kosztów uzyskania tych przychodów. Gdy występuje strata (koszty przewyższają przychody) podatku nie płacisz. Opodatkowanie na zasadach ogólnych oznacza, że od dochodu osiągniętego w jednym roku kalendarzowym:

- do kwoty 120 000 zł zapłacisz 12% podatku minus kwota zmniejszająca podatek w wysokości 3 600 zł

- od nadwyżki powyżej tej kwoty zapłacisz 32% podatku plus kwota 10 800 zł

Nie musisz zgłaszać do urzędu wyboru tej formy opodatkowania. Jeżeli nie dokonasz wyboru, dochód z Twojej działalności będzie opodatkowany na zasadach ogólnych.

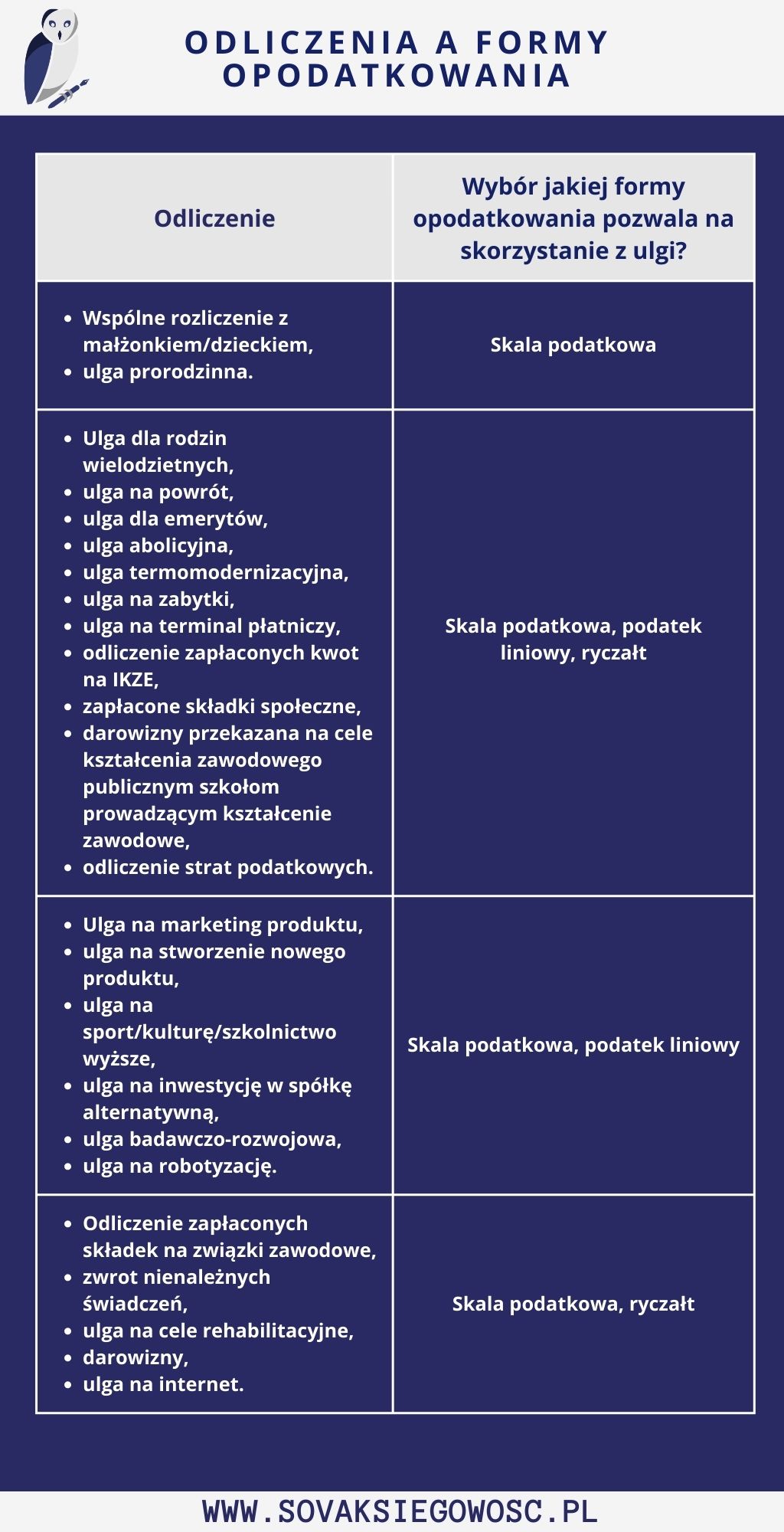

Ulgi

Kwotę dochodu do opodatkowania można obniżyć o różnego rodzaju ulgi.

Ulgi, które możesz zastosować to m.in.:

- odliczenie składek: emerytalnej, rentowej, chorobowej oraz wypadkowej, zapłaconych w roku podatkowym;

- odliczenie zapłaconych składek członkowskich na rzecz związków zawodowych (do limitu 840 zł),

- odliczenie darowizn (jednakże w kwocie nie większej niż 6% dochodu) przekazanych na cele:- kultu religijnego,

– organizacji pożytku publicznego,

– krwiodawstwa realizowanego przez honorowych dawców krwi (przekazana krew); - odliczenie wydatków na cele rehabilitacyjne w przypadku, gdy jesteś osobą niepełnosprawną lub masz na utrzymaniu osobę niepełnosprawną;

- odliczenie wpłat dokonanych w ciągu roku na indywidualne konto zabezpieczenia emerytalnego;

- odliczenie wydatków na działalność badawczo-rozwojową;

- ulga:

– na Internet (maksymalnie 760 zł),

– termomodernizacyjna, czyli odliczenie wydatków na materiały budowlane, urządzenia i usługi, związane z realizacją przedsięwzięcia termomodernizacyjnego w jednorodzinnym budynku mieszkalnym,

– na powrót,

– dla rodzin wielodzietnych,

– dla pracujących seniorów,

– na zabytki,

– na marketing produktu, stworzenie nowego produktu, robotyzację,

– na sport/kulturę/szkolnictwo wyższe,

– na terminal płatniczy, - odliczenie strat z lat ubiegłych.

Ponadto od podatku można odliczyć ulgę prorodzinną.

Pamiętaj, że zapłacone składki społeczne mogą zostać odliczone od dochodu tylko wtedy, gdy wcześniej nie zostały zaliczone do kosztów uzyskania przychodu.

Aby skorzystać z ulg, musisz spełnić ustawowe warunki.

Dodatkowo należy zwrócić uwagę, że dochody osiągane z innych tytułów jak np. umowa o pracę, umowa zlecenie łączą się z dochodami uzyskanymi w ramach działalności gospodarczej.

Zalety skali podatkowej:

- uwzględnienie kosztów działalności;

- możliwość skorzystania z ulg, np. ulga na Internet, ulga prorodzinna, ulga rehabilitacyjna, ulga na działalność badawczo-rozwojową, ulga termomodernizacyjna;

- możliwość wspólnego rozliczania się z małżonkiem;

- możliwość wspólnego rozliczania się z samotnie wychowywanym dzieckiem;

- możliwość odliczenia straty z lat ubiegłych.

Wady skali podatkowej:

- osiągając wysokie przychody, tj. ponad 120 000 zł przechodzisz na stawkę 32%;

- obowiązek prowadzenia ksiąg rachunkowych lub księgi przychodów i rozchodów;

- sporządzanie spisu z natury;

- dochodu uzyskane np. z umowy o pracę, umowy zlecenie łączą się z dochodami uzyskanymi w ramach działalności.

Po zakończeniu roku podatkowego, dochody uzyskane z działalności gospodarczej jak i innych tytułów należy wykazać w zeznaniu rocznym PIT-36 do 30. kwietnia roku następnego.

Podatek liniowy

Stawka podatku liniowego w odróżnieniu od wcześniej wspomnianej skali podatkowej jest stała i wynosi 19%, osiągniętego dochodu. Z tego względu ta forma opodatkowania jest opłacalna, gdy uzyskujesz wysokie dochody. Rozliczając się na zasadach podatku liniowego nie możesz od swojego dochodu odliczyć części ulg, które przysługują w przypadku innych form opodatkowania.

Nie możesz skorzystać z podatku liniowego, jeżeli podejmujesz aktywności na rzecz byłego pracodawcy, w zakresie tych samych usług, które wchodziły w skład obowiązków wykonywanych w ramach zatrudnienia (w roku podatkowym) o czym wspominaliśmy również w naszym artykule „Przejście z umowy o pracę na B2B – Jakie są najważniejsze informacje?„.

Ulgi

Podstawę opodatkowania możesz obniżyć przykładowo o:

- składki emerytalne, rentowe, chorobowe oraz wypadkowe zapłacone w roku podatkowym;

- poniesione straty z lat ubiegłych;

- wpłaty dokonane w ciągu roku na indywidualne konto zabezpieczenia emerytalnego;

- darowizny przekazana na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe;

- wydatki na działalność badawczo-rozwojową;

- zapłacone składki na ubezpieczenie zdrowotne, przy czym nie może zostać przekroczona kwota roczna w wysokości 11 600 zł (kwota aktualna na 2024 r.);

- ulgi:

– termomodernizacyjną,

– na zabytki,

– na powrót,

– dla pracujących seniorów,

– dla rodzin wielodzietnych,

– na marketing produktu, stworzenie nowego produktu, robotyzację,

– na sport/kulturę/szkolnictwo wyższe,

– na terminal płatniczy.

W przypadku formy opodatkowania jaką jest podatek liniowy oraz skala podatkowa, po spełnieniu odpowiednich warunków przedsiębiorcy mogą skorzystać z ulgi IP Box.

Zalety podatku liniowego:

- stała stawka podatku;

- łatwiejszy sposób wyliczenia podatku;

- możliwość odliczenia kosztów uzyskania przychodów;

- możliwość odliczenia straty z lat ubiegłych.

Wady podatku liniowego:

- nie można rozliczać się wspólnie z małżonkiem lub dzieckiem

- nie można korzystać z większości ulg podatkowych;

- brak kwoty wolnej;

- obowiązek prowadzenie ksiąg rachunkowych lub księgi przychodów i rozchodów;

- sporządzanie spisu z natury.

Dochody uzyskane w ramach podatku liniowego wykazuje się w zeznaniu rocznym PIT-36L.

Zastanawiasz się jaka forma opodatkowanie będzie najkorzystniejsza?

Chętnie przeprowadzimy dla Ciebie symulację, która pomoże Ci dokonać właściwego wyboru

Kliknij przycisk poniżej, by wybrać dogodny termin, w którym oddzwonimy do Ciebie!

Jak obliczyć podatek w przypadku skali podatkowej i podatku liniowego?

Przy opodatkowaniu w formie podatku liniowego oraz skali podatkowej zaliczki oblicza się narastająco od dochodu osiągniętego od początku roku podatkowego. Przedsiębiorca powinien od swojego przychodu odjąć opłacone składki ZUS oraz koszty uzyskania przychodu.

Po wyliczeniu podstawy opodatkowania trzeba ją zaokrąglić do pełnych złotych. Następnie otrzymaną kwotę należy pomnożyć przez stawkę podatku. Na koniec zaliczkę za konkretny okres pomniejsza się o sumę zaliczek zapłaconych w poprzednich okresach rozliczeniowych i zaokrągla do pełnych złotych.

Zaliczki na podatek dochodowy przy opodatkowaniu na zasadach ogólnych oraz podatkiem liniowym można opłacać miesięcznie (do 20. dnia miesiąca następującego po miesiącu rozliczenia), kwartalnie lub w uproszczonej formie. Kwartalne rozliczanie zaliczek przysługuje przedsiębiorcom, którzy rozpoczynają działalność oraz tzw. małym podatnikom.

Uproszczona forma wpłacania zaliczek skierowana jest do przedsiębiorców, którzy złożyli przynajmniej dwa lata wcześniej zeznanie podatkowe i polega na wpłacaniu miesięcznych zaliczek w stałej kwocie wynoszącej 1/12 podatku obliczonego od dochodu wykazanego w zeznaniu za rok ubiegły lub dwa lata wstecz.

Pamiętaj, że zaliczki musisz wpłacać bezgotówkowo. Jeżeli podatek należny od dochodu osiągniętego od początku roku pomniejszony o sumę zaliczek wpłaconych od początku roku nie przekracza 1 000 zł, nie musisz jej wpłacać.

Ryczałt od przychodów ewidencjonowanych

Ryczałt jest uproszczoną formą opodatkowania podatkiem dochodowym. Podstawą opodatkowania jest przychód, a nie dochód, jak w poprzednio omawianych formach. Stawki podatku są określone dla danego rodzaju działalności, więc nie każdy przedsiębiorca może skorzystać z tej formy opodatkowania.

Ryczałt nie jest przeznaczony dla każdej wielkości działalności. Możesz go stosować w przypadku, gdy Twoje przychody uzyskane były wyłącznie z działalności wykonywanej samodzielnie i w poprzednim roku podatkowym nie przekroczyły równowartości 2 000 000 euro. Zastosowanie ma tutaj kurs euro ogłaszany przez NBP na pierwszy dzień roboczy października poprzedniego roku podatkowego.

Nie możesz wybrać ryczałtu od przychodów ewidencjonowanych np. jeżeli zamierzasz otworzyć aptekę, lombard lub chcesz wykonywać działalność w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych. Inne wyłączenia znajdziesz w art. 8 Ustawy o zryczałtowanym podatku dochodowym.

Podatek obliczany jest przy zastosowaniu określonych stawek, zależnych od rodzaju prowadzonej działalności. Szczegółowy wykaz stawek znajduje się w Ustawy o zryczałtowanym podatku dochodowym. Przykładowe stawki ryczałtu w szczególności dla branży IT możesz znaleźć w naszych artykułach „Project manager ryczałt oraz inni specjaliści. Stawka 15% i 14% ryczałtu.” oraz „Ryczałt dla programisty i innych specjalistów z branży IT – stawka 12% czy 8.5%?„.

Nie możesz skorzystać z ryczałtu, jeżeli podejmujesz aktywności na rzecz byłego pracodawcy, w zakresie tych samych usług, które wchodziły w skład obowiązków wykonywanych w ramach zatrudnienia (w roku podatkowym i w roku poprzednim).

Ulgi

Przysługujące odliczenia to m.in.:

- strata podatkowa z lat ubiegłych (jeżeli rozliczałeś się wcześniej np. według skali podatkowej);

- składki emerytalne, rentowe, chorobowe oraz wypadkowe zapłacone w roku podatkowym;

- wpłaty na indywidualne konto zabezpieczenia emerytalnego dokonane w roku podatkowym;

- darowizny;

- zapłacone składki na rzecz związków zawodowych;

- zapłacone składki zdrowotne w wysokości 50%;

- ulga:

– na Internet w wysokości nie wyższej niż 760 zł,

– ulga rehabilitacyjna,

– termomodernizacyjna,

– na zabytki,

– na powrót,

– dla rodzin wielodzietnych,

– dla pracujących seniorów,

– na terminal płatniczy.

Zalety ryczałtu:

- niewielka dokumentacja (uproszczona ewidencja przychodów);

- brak konieczności sporządzania spisu z natury;

- stosunkowo niższe stawki opodatkowania

(od 3% do 17%).

Wady ryczałtu:

- brak możliwości uwzględnienia kosztów uzyskania przychodów;

- brak możliwości wspólnego rozliczania z małżonkiem lub dzieckiem;

- podatek trzeba zapłacić, nawet gdy ponosisz stratę (ekonomiczną);

- nie możesz skorzystać z części ulg jak ulga prorodzinna i ulga na działalność badawczo-rozwojową.

Jeżeli wybierzesz ryczałt, Twoim obowiązkiem będzie złożenie zeznania podatkowego PIT-28/PIT-28S. Masz na to czas w terminie od dnia 30 kwietnia roku następującego po roku podatkowym, w którym stosowałeś ryczałt.

Karta podatkowa

Karta podatkowa, podobnie jak ryczałt od przychodów ewidencjonowanych, stanowi uproszczoną formę opodatkowania skierowaną do określonych rodzajów działalności. Uważana jest za najprostszą formę opodatkowania. Nie każdy podatnik może jednak skorzystać z karty podatkowej. Jest ona przeznaczona tylko dla niektórych rodzajów działalności gospodarczej.

Dodatkowo, z karty podatkowej nie skorzystają nowi przedsiębiorcy oraz firmy, które z niej zrezygnowały.

Opodatkowanie na zasadach karty podatkowej polega na płaceniu stałej kwoty podatku, niezależnie od uzyskiwanych przychodów lub dochodów.

Przykład:

Jarosław jest murarzem.

Zastanawia się nad założeniem własnej działalności budowlanej.

Jego planowany przychód wyniesie 200 000 zł, natomiast koszty uzyskania tego przychodu wyniosą 45 000 zł.

Jaką formę opodatkowania powinien wybrać?

Jeśli wybierze rozliczanie na zasadach ogólnych:

Podatek do zapłaty:

200 000 zł – 45 000 zł = 155 000 zł – dochód

(120 000 zł * 12% – 3 600 zł) + (155 000 zł – 120 000 zł ) * 32% = 22 000 zł

Jeśli wybierze rozliczanie wg podatku liniowego:

Podstawa opodatkowania:

200 000 zł – 45 000 zł = 155 000 zł – dochód

155 000 zł × 19% = 29 450 zł

Jeśli wybierze rozliczanie ryczałtem od przychodów ewidencjonowanych:

Podstawa do opodatkowania: 200 000 zł

200 000 zł × 5,5% = 11 000 zł

Podsumowanie:

Najbardziej opłacalną dla Jarosława formą opodatkowania będzie ryczałt od przychodów ewidencjonowanych.

Gdy masz niskie koszty w stosunku do przychodów oraz wykonujesz działalność pozwalającą na skorzystanie z ryczałtu od przychodów ewidencjonowanych, wybór tej formy opodatkowania może okazać się trafnym rozwiązaniem.

* W obliczeniach zostały pominięte składki ZUS.

Poniżej znajdziesz również zestawienie preferencji podatkowych w zależności od formy opodatkowania

Podsumowanie

Nie ma jednej uniwersalnej odpowiedzi na pytanie Jaką formę opodatkowania wybrać? Na Twój wybór wpływ powinno mieć kilka czynników, m.in. jaki rodzaj działalności będziesz wykonywał, ile prawdopodobnie zarobisz, jak duże koszty będziesz ponosił, czy chcesz skorzystać z ulg oraz jaka jest twoja sytuacja rodzinna.

Oczywiście czynniki te mogą się zmienić – dlatego masz prawo zmienić formę opodatkowania. Aby dowiedzieć się najważniejsze informację w tym zakresie przeczytaj nasz artykuł „Czy wiesz w jaki sposób dokonać zmiany formy opodatkowania od 2024 roku?

Zastanawiasz się, którą formę opodatkowania wybrać? Co będzie dla Ciebie bardziej opłacalne?

Napisz do nas lub umów się na bezpłatną konsultację. Nasi doradcy z chęcią odpowiedzą na wszystkie Twoje pytania związane z założeniem i prowadzeniem firmy.

Masz pytania? Napisz do nas!

Biuro Rachunkowe

SOVA Księgowość

Wyślij E-mail

Formularz kontaktowy