Aktualne regulacje prawne dają przedsiębiorcom wiele możliwości wyboru, jeśli chodzi o formy organizacyjno-prawne prowadzenia firmy. Spółka z o.o., spółka akcyjna czy spółka partnerska to tylko niektóre spośród wszystkich dostępnych rozwiązań. Statystyki pokazują, że przedsiębiorcy najchętniej wybierają jednoosobową działalność gospodarczą (JDG). Co warto wiedzieć na temat prowadzenia biznesu w formie JDG? Czy pomoc profesjonalistów jest niezbędna?

Jednoosobowa działalność gospodarcza – co to za podmiot?

Jednoosobowa działalność gospodarcza (JDG) to taka jednostka, w ramach której osoba fizyczna (np. Jan Kowalski) prowadzi działalność gospodarczą na własny rachunek, tzn. pod swoim imieniem i nazwiskiem.

Pomimo swojej nazwy JDG nie musi być podmiotem, w którym nie zatrudnia się żadnych pracowników. Wręcz przeciwnie – praktyka pokazuje, że działać mogą organizacje zatrudniające nawet kilkudziesięciu pracowników. Taki stan rzeczy nie odbiera przedsiębiorcy możliwości wyboru tej formy działalności.

Majątek prywatny przedsiębiorcy oraz aktywa firmowe stają się wówczas jedną całością, co oznacza, że prowadzenie biznesu w postaci JDG oznacza nieograniczoną odpowiedzialność za powstałe zobowiązania. W związku z tym trzeba liczyć się z zagrożeniem, jakie niesie ze sobą np. konieczność zapłacenia wysokich kar itp.

Pamiętaj, że:

W porównaniu do spółki z ograniczoną odpowiedzialnością. W przypadku jednoosobowej działalności gospodarczej, ponosisz odpowiedzialność za zobowiązania firmy całym swoim majątkiem.

Działalność gospodarcza jednoosobowa – jakie są zalety takiego rozwiązania?

Działalność jednoosobowa to rozwiązanie, które przynosi przedsiębiorcom wiele korzyści. Przede wszystkim, działalność gospodarczą jednoosobową charakteryzuje względna prostota – widać to w szczególności w porównaniu z takimi formami organizacyjno-prawnymi jak np. spółka z ograniczoną odpowiedzialnością.

Podczas gdy np. w przypadku sp. z o.o. podejmowanie ważnych decyzji wymaga formalnej zgody Prezesa zarządu, w JDG zajmuje się tym przedsiębiorca stojący na czele firmy. Tryb wydawania decyzji – nawet tych o strategicznym znaczeniu dla biznesu – zazwyczaj nie jest złożony.

Jak założyć działalność jednoosobową?

Jednym z pytań, jakie zapewne najczęściej zadają sobie przyszli przedsiębiorcy zdecydowani na JDG, jest: „Jak założyć jednoosobową działalność gospodarczą?”. Jeśli chodzi o zakładanie firmy jednoosobowej, zadanie to jest dość proste.

Aby osiągnąć cel, niezbędna jest rejestracja jednoosobowej działalności gospodarczej w CEIDG (CEIDG – Centralna Ewidencja i Informacja o Działalności Gospodarczej). W tym celu, należy wypełnić i złożyć formularz CEiDG-1 do właściwego urzędu skarbowego. Wniosek, można złożyć elektroniczne korzystając ze strony https://www.biznes.gov.pl/pl.

Trzeba jednak pamiętać, że rejestracja JDG poprzez zgłoszenie do CEIDG to dopiero początek przygody i wyzwań czyhających na świeżo upieczonego przedsiębiorcę. Poniżej znajdziesz kilka kwestii, o których trzeba pamiętać jeszcze przed założeniem firmy:

- wybór formy opodatkowania,

- wybór sposobu prowadzenia księgowości,

- rejestracja do VAT,

- ZUS – zweryfikowanie możliwości korzystania z ulgi na start lub ZUS preferencyjnego.

Wybór formy opodatkowania – podatek dochodowy

Generalnie, zyski osiągane przez przedsiębiorcę, który prowadzi JDG, mogą być opodatkowane w ramach podatku dochodowego PIT lub zryczałtowanego podatku dochodowego.

Jeśli chodzi o PIT (ang. Personal Income Tax – podatek dochodowy od osób fizycznych), dopuszczalne są dwa warianty:

- skala podatkowa – stawki obciążeń podatkowych są następujące: 12 proc. (dochody roczne do 120 tys. złotych rocznie), 32 proc. (dla nadwyżki ponad 120 tys. złotych) oraz dodatkowe 4 proc. (dla nadwyżki ponad 1 milion złotych). Skala podatkowa to rozwiązanie typowo progresywne. Z drugiej jednak strony przedsiębiorca może liczyć na różnego rodzaju ulgi, które zmniejszają wartość podatku (np. ulga na dziecko, badawczo-rozwojowa itp.),

- wariant liniowy – jest to jedna stawka podatku, która wynosi 19 proc. (więcej niż w przypadku skali). Trzeba pamiętać, że tzw. „liniówka” oznacza brak progresji. Z tego powodu warto zdecydować się na tę opcję, gdy przedsiębiorca spodziewa się zysków rocznych na poziomie wyższym niż 120 tysięcy złotych. Z drugiej strony podatek liniowy oznacza m.in. brak możliwości wspólnego rozliczenia z małżonkiem.

Warty uwagi jest również ryczałt, czyli podatek opłacany na podstawie osiąganych przychodów. Funkcjonują różne stawki ryczałtu, z których najniższa wynosi 2 proc., zaś najwyższa to 17 proc. Wprawdzie nie można podstawy opodatkowania pomniejszyć o koszty uzyskania przychodu , ale należy pamiętać, że część stawek jest znacznie niższa niż PIT. Należy również zwrócić uwagę, że wysokość stawki ryczałtu jest zależna od rzeczywiście świadczonych usług określonymi kodami PKWiU, zatem nie masz dowolności w wyborze jej wysokości.

Oprócz tego dostępna jest również karta podatkowa. Takie rozwiązanie cechuje się przede wszystkim prostotą. W miejsce żmudnych wyliczeń wprowadza się jedną, stałą stawkę podatku, która jest uzależniona m.in. od:

- liczby mieszkańców w danej miejscowości,

- przedmiotu działalności przedsiębiorstwa,

- liczby pracowników.

Niestety, począwszy od 2022 roku nowi przedsiębiorcy – w związku z wprowadzeniem przepisów określanych zbiorczo jako Polski Ład – nie mogą już korzystać z tego rozwiązania.

%

Podatek na skali ogólnej - dochody roczne do 120 tys. złotych

%

Podatek na skali ogólnej - liczony od nadwyżki ponad 120 tys. złotych

%

Podatek liniowy - brak progresji

Wybór sposobu prowadzenia księgowości

Ważną przewagę w przypadku JDG stanowi także sposób prowadzenia księgowości. W sytuacji, gdy mowa jest o spółce z o.o., ewidencja rachunkowa w formie pełnych ksiąg jest obligatoryjna. Z kolei jednoosobowa działalność gospodarcza daje w tym zakresie znacznie większą elastyczność, umożliwiając działanie w oparciu o uproszczoną księgowość, tzn. KPiR (Księgę Przychodów i Rozchodów) lub ewidencję w zakresie ryczałtu ewidencjonowanego od przychodów.

Zgodnie z zapisami ustawy z dnia 29 sierpnia 1994 roku o rachunkowości prowadzenie pełnej księgowości staje się obowiązkowe dopiero wówczas, gdy roczne przychody ze sprzedaży przekroczą w danym roku obrotowym równowartość 2 milionów euro. Ponieważ jednak na wariant, jakim jest zakładanie jednoosobowej działalności gospodarczej, decydują się głównie przedsiębiorcy z biznesem o małej skali, ryzyko przekroczenia ustawowego limitu nie jest zbyt wysokie… przynajmniej w początkowym etapie działalności na rynku.

Rejestracja do VAT

Podobnie jak w przypadku każdej innej formy organizacyjno-prawnej, także przedsiębiorcy, którzy zdecydowali się na JDG, muszą mieć na uwadze kwestie związane z VAT.

Zasadniczo, przedsiębiorcy mogą liczyć na zwolnienie:

- przedmiotowe – zwolnienie przedmiotowe z podatku VAT jest uzależnione od rodzaju (przedmiotu) działalności biznesowej. Zwolnieniem tym objęta jest np. działalność medyczna,

- podmiotowe – do określonego limitu przychodów, tzn. 200 000 złotych w skali roku.

Warto mieć na uwadze, że rejestracja do VAT to rozwiązanie, która oznacza dla przedsiębiorcy nowe korzyści i wyzwania. Do zalet zalicza się m.in. możliwość odliczenia VAT naliczonego od wydatków i nakładów inwestycyjnych, a także fakt, że rozliczenia opodatkowane VAT są korzystne dla kontrahentów (ci ostatni mogą dzięki temu pomniejszyć wartość podatku należnego).

Z drugiej strony trzeba mieć na uwadze słabości. Rozumie się przez to m.in. wymogi w zakresie sprawozdawczości podatkowej (są one dość rygorystyczne) oraz konieczność terminowego regulowania zobowiązań podatkowych. Aby dowiedzieć się więcej informacji na temat rejestracji do VAT, skorzystaj z naszego artykułu rejestracja do VAT plusy i minusy.

Jak temu zaradzić? Prowadzeniem rozliczeń podatkowych dla klientów biznesowych zajmują się doświadczeni specjaliści z zewnętrznych biur księgowych.

złotych wynosi limit wartości sprzedaży, do którego przysługuje zwolnienie z rejestracji do VAT

Firma jednoosobowa – ZUS

Nowi przedsiębiorcy mogą liczyć na ulgowe rozwiązania, jeśli chodzi o rozliczenia z Zakładem Ubezpieczeń Społecznych. Rozumie się przez to m.in. następujące rozwiązania:

- Ulga na start, czyli całkowite zwolnienie ze składek społecznych przez okres sześciu miesięcy (przedsiębiorca opłaca wówczas jedynie ubezpieczenie zdrowotne),

- ZUS preferencyjny przez pierwsze dwadzieścia cztery miesiące prowadzenia biznesu lub przez kolejne dwadzieścia cztery miesiące po okresie ulgi na start. W ramach tego wariantu przedsiębiorca opłaca znacznie niższe składki na ubezpieczenie społeczne (są one ustalone na podstawie 30 proc. minimalnego wynagrodzenia ustawowego), co oznacza oszczędności na poziomie kilkuset złotych miesięcznie.

Więcej informacji na temat rozliczeń ZUS dla małych firm znajdziesz w naszym artykule Działalność nierejestrowana i Preferencyjny ZUS.

Preferencyjne rozwiązania w zakresie ZUS to bez wątpienia dobra wiadomość dla przedsiębiorcy, który może poczynić dzięki temu spore oszczędności. Z drugiej jednak strony musimy wiedzieć nie tylko to, ile wynosi składka ZUS dla jednoosobowej firmy. Nie wolno zapominać, że obniżone składki nie oznaczają wcale braku czynności administracyjnych. Wręcz przeciwnie: trzeba przeanalizować przepisy, by móc upewnić się, że dane rozwiązanie nam przysługuje, a następnie wypełniać deklaracje zgodnie z panującymi zasadami. Aby zaoszczędzić czas, warto zdecydować się na współpracę ze specjalistami ds. księgowości.

Jednoosobowa działalność gospodarcza – koszty

Jakie są koszty prowadzenia jednoosobowej działalności gospodarczej? Niestety, nie da się jednoznacznie odpowiedzieć na to pytanie. To, jakie będą koszty działalności biznesowej, zależy od specyfiki danego biznesu. Warto jednak zwrócić uwagę, że kiedy analizujemy koszty jednoosobowej działalności gospodarczej, nie powinniśmy się skupiać jedynie na aspekcie finansowym.

Jeśli chodzi o podmiot, jakim jest firma jednoosobowa, koszty powinny uwzględniać również czas poświęcony na rozwój firmy.

Drobny przedsiębiorca, który zdecydował się na JDG, musi stawić czoła licznym wyzwaniom. Zdobywanie klientów, podpisywanie umów z kontrahentami, kierowanie podległymi pracownikami, dbałość o wysoką jakość świadczenia usług – są to tylko niektóre spośród wszystkich zadań, jakie musi spełnić osoba prowadząca JDG. Jeśli dodamy do tego fakt, że konieczne jest poprawne prowadzenie dokumentacji podatkowo-księgowej – osiągnięcie sukcesu staje się jeszcze trudniejsze.

Wspomnieliśmy już w naszym tekście, że jeśli chodzi o jednoosobową działalność gospodarczą, koszty i przychody ewidencjonuje się w dość prosty sposób, wykorzystując do tego KPiR, lub ewidencję ryczałtową. Z drugiej jednak strony wciąż trzeba stosować się do takich przepisów jak m.in.

- Ustawa z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

- Ustawa z dnia 11 marca 2004 r. o podatku od towarów i usług,

- rozporządzenie Ministra Finansów z dnia 23 grudnia 2019 r. w sprawie prowadzenia podatkowej księgi przychodów i rozchodów.

Jak można temu zaradzić? Jednym ze sposobów na ograniczenie tego problemu jest outsourcing usług księgowych.

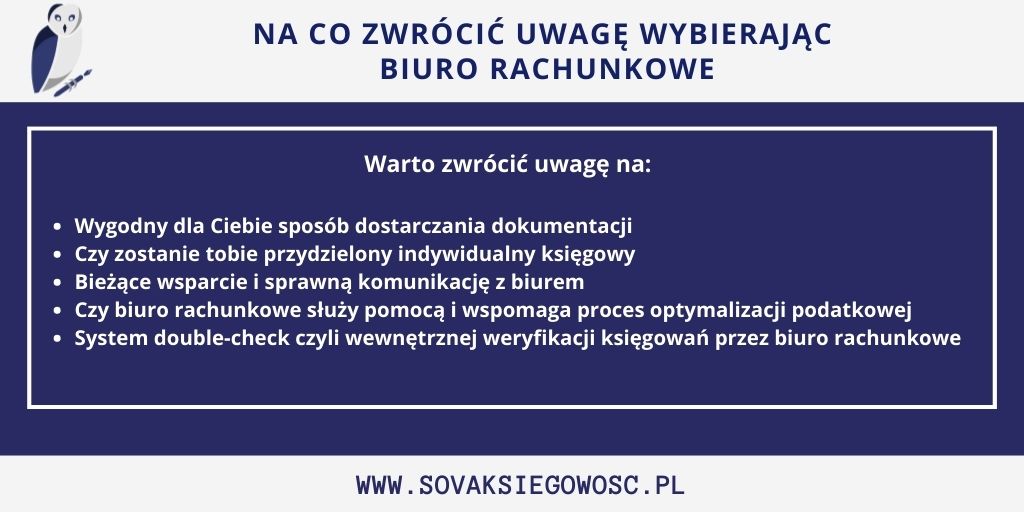

Outsourcing usług księgowych w JDG – dlaczego warto?

Outsourcing, czyli powierzenie zewnętrznym profesjonalistom prowadzenia spraw księgowych, to rozwiązanie, które może ułatwić rozwój JDG. Takie rozwiązanie pozwala ograniczyć koszty firmy jednoosobowej na różne sposoby, tzn. poprzez ograniczenie nakładów:

- czasowych – outsourcing opiera się na wykonywaniu usług przez specjalistów w danej branży. Dzięki temu przedsiębiorca zyskuje gwarancję, że prace zostaną wykonane szybciej, a jednocześnie – z należytą starannością,

- finansowych – zamiast ponosić nakłady na stworzenie i utrzymanie działu księgowo-finansowego (zakup mebli i wyposażenia biurowego itp.), wystarczy raz w miesiącu opłacić jedną fakturę za usługi w zakresie outsourcingu.

Taki stan rzeczy oznacza, że warto potraktować outsourcing księgowości jako sposób na inwestycję w długofalowy rozwój biznesu.

8 040 PLN

Tyle wynosi mediana wynagrodzeń brutto wśród głównych księgowych. Zatrudnienie własnego księgowego wiązałoby się z takim kosztem.

Firma jednoosobowa. Podsumowanie

Założenie firmy jednoosobowej może dobrym sposobem na początkowym etapie przygody z biznesem. Rzecz jasna, taki stan rzeczy nie oznacza jeszcze, że powinno się podejmować pochopne, nieprzemyślane decyzje w tym zakresie. Wręcz przeciwnie – jeszcze przed utworzeniem takiego podmiotu trzeba przygotować rzetelny biznesplan, w którym ujmie się zalety i wady takiego rozwiązania oraz prognozowane wpływy i wydatki. Dopiero wtedy powinno się zakładać działalność gospodarczą jednoosobową.

Warto przy tym pamiętać, że kiedy decydujemy się na założenie jednoosobowej działalności gospodarczej, nie musimy samodzielnie stawiać czoła wszystkim czekającym na nas wyzwaniom. Dotyczy to np. takich aspektów jak prowadzenie ewidencji księgowej. Dobrym wyborem w tym zakresie może okazać się outsourcing, czyli skorzystanie z usług świadczonych przez zewnętrznych specjalistów. Takie rozwiązanie pozwala uniknąć mozolnej pracy z dokumentacją rachunkową (prowadzenie księgowości, prowadzenie rozliczeń ZUS oraz sporządzanie deklaracji podatkowych) poprzez powierzenie tych prac zewnętrznym specjalistom.

Masz pytania? Napisz do nas!

Biuro Rachunkowe

SOVA Księgowość

Wyślij E-mail

Formularz kontaktowy