Nowoczesna rachunkowość opiera się na zestawie kilkunastu zasad, które znalazły odzwierciedlenie w międzynarodowych i krajowych standardach rachunkowości oraz sprawozdawczości finansowej. Jedna z nadrzędnych zasad dotyczy sposobu ujmowania kosztów i przychodów przedsiębiorstwa. Jest to zasada memoriałowa, którą często przeciwstawia się stosowanej w prawie podatkowym metodzie uproszczonej, zwanej nieraz zasadą kasową. Wyjaśniamy na czym polega ich istota, czym się różnią, a także jakie są ich wady i zalety.

Zasada memoriałowa (memoriału)

Początków stosowania zasady memoriałowej należy szukać już na przełomie XIV i XV w., kiedy powstawały fundamenty rachunkowości. Wywodzi się ona z czasów, kiedy księgowość służyła głównie do kontrolowania udzielonych pożyczek i terminów spłaty odsetek. Znaczenia zaczęła nabierać w ubiegłym stuleciu, kiedy zrozumiano, że poprawne ustalenie wyniku finansowego przedsiębiorstwa zależy od właściwego określenia momentu powstania kosztów oraz przychodów.

Według najprostszej definicji zasada memoriału nakazuje ewidencjonowanie przychodów i kosztów w okresie, którego dotyczą, niezależnie od terminu ich zapłaty. Innymi słowy, każda transakcja musi zostać zaksięgowana w momencie jej zajścia, a nie w momencie wystąpienia przepływu pieniężnego (wpływu lub wydatku). Dzięki temu sprawozdanie finansowe odzwierciedla prawdziwą sytuację przedsiębiorstwa i pokazuje realne wyniki działalności.

Ważne: Jeśli Twoja firma jest płatnikiem podatku VAT, pamiętaj o tym, aby zgodnie z art. 106i. ustawy o podatku od towarów i usług faktury za sprzedane towary lub usługi wystawiać (poza przewidzianymi w ustawie wyjątkami) najpóźniej do 15. dnia miesiąca następującego po miesiącu, w którym dostarczyłeś towar lub wykonałeś usługę.

Zasada memoriałowa pozwala na podejmowanie skutecznych decyzji gospodarczych. Sprawozdanie finansowe sporządzone zgodnie z tą zasadą zawiera nie tylko informacje na temat efektów sfinalizowanych już transakcji, ale także na temat zobowiązań i należności wynikających z zawartych, lecz nieopłaconych jeszcze transakcji. Jest to szczególnie ważne dla oceny płynności finansowej przedsiębiorstwa w różnych perspektywach czasowych.

Jeśli realizujesz duże zamówienia i wystawiasz faktury na spore kwoty raz na kilka miesięcy, pomyśl o rozbiciu płatności na raty. Stworzy to dla Ciebie pewne zabezpieczenie, na wypadek gdyby kontrahent spóźniał się z płatnością, a Ty musiałbyś odprowadzić spory podatek od kwoty, która jeszcze nie wpłynęła na rachunek bankowy Twojej firmy.

Dla lepszego wytłumaczenia stosowania zasady memoriału w rachunkowości poniżej przytaczamy kilka przykładów pozycji, które powinny być ujęte w księgach rachunkowych w minionym roku obrotowym:

- towar został wydany w grudniu, a należność opłacona w styczniu;

- wynagrodzenia za grudzień wypłacane pracownikom w styczniu;

- premie za poprzedni rok wypłacane pracownikom w lutym;

- niezapłacone odsetki, które dotyczą poprzedniego roku, mimo że nie zapadł jeszcze termin ich zapłaty;

- podmiot zewnętrzny wykonał dla nas w grudniu jakąś usługę, ale fakturę wystawił w styczniu;

- wykonujemy projekt trwający od listopada do lutego, fakturę wystawiamy w marcu (w tym przypadku połowa należności powinna zostać ujęta w poprzednim roku obrotowym).

Zalety stosowania zasady memoriałowej w księgowości

UE opublikowała przewodnik po nowym systemie sprawozdawczości finansowej, w którym opisano zalety ww. zasady. Jakie korzyści płyną ze stosowania metody memoriałowej? Poniżej przykładowe zalety zasady memoriału:

- daje pełny obraz aktywów i pasywów;

- pozwala na stosowanie długookresowej perspektywy w analizie kondycji finansowej przedsiębiorstwa;

- daje analityczny obraz zapisów księgowych;

- zwiększa skuteczność kontroli dzięki jasnym i spójnym zapisom;

- większość międzynarodowych standardów rachunkowości promuje zasadę memoriałową.

Wady stosowania zasady memoriałowej w księgowości

Stosowanie zasady memoriałowej ma jednak pewne wady:

- jest to metoda bardziej skomplikowana niż metoda kasowa;

- zmniejszenie płynności finansowej ze względu na obciążenia podatkowe powiązane z wystawionymi fakturami, które nie zostały opłacone przez kontrahentów;

- może być trudniejsza do interpretacji dla kogoś, kto nie jest biegły w rachunkowości.

Zasada kasowa

Prawdopodobnie jeszcze starsza jest zasada kasowa. W praktyce sprowadza się ona do księgowania wydatków i wpływów w terminie ich realnej zapłaty. Wszelkie przepływy pieniężne zostają ujęte w sprawozdaniu finansowym dopiero w momencie ich zaistnienia, nawet jeżeli dotyczą minionego okresu.

Stosowanie zasady kasowej polega na ciągłej kontroli stanu środków pieniężnych i balansowaniu między niedoborem a nadwyżką pieniądza. Warto zauważyć, że ta metoda zapewnia wgląd jedynie w wynik kasowy, a nie finansowy przedsiębiorstwa. Odzwierciedla więc stan środków pieniężnych na rachunku bankowym i w kasie, ale nie mówi niczego o istniejących już obowiązkach zapłaty lub oczekiwanych wpływach, wynikających z należności od kontrahentów.

Zalety stosowania metody kasowej w księgowości:

- metoda oparta na zasadzie kasowej jest zwykle prostsza niż metoda memoriałowa;

- pokazuje realny przepływ pieniądza.

Wady stosowania metody kasowej w księgowości:

- nie pozwala na długofalową analizę kondycji finansowej przedsiębiorstwa;

- może prowadzić do błędnej interpretacji sytuacji finansowej w wybranych okresach, z powodu nieuwzględnienia rzeczywistego wyniku finansowego, a także stanu zobowiązań i należności przedsiębiorstwa.

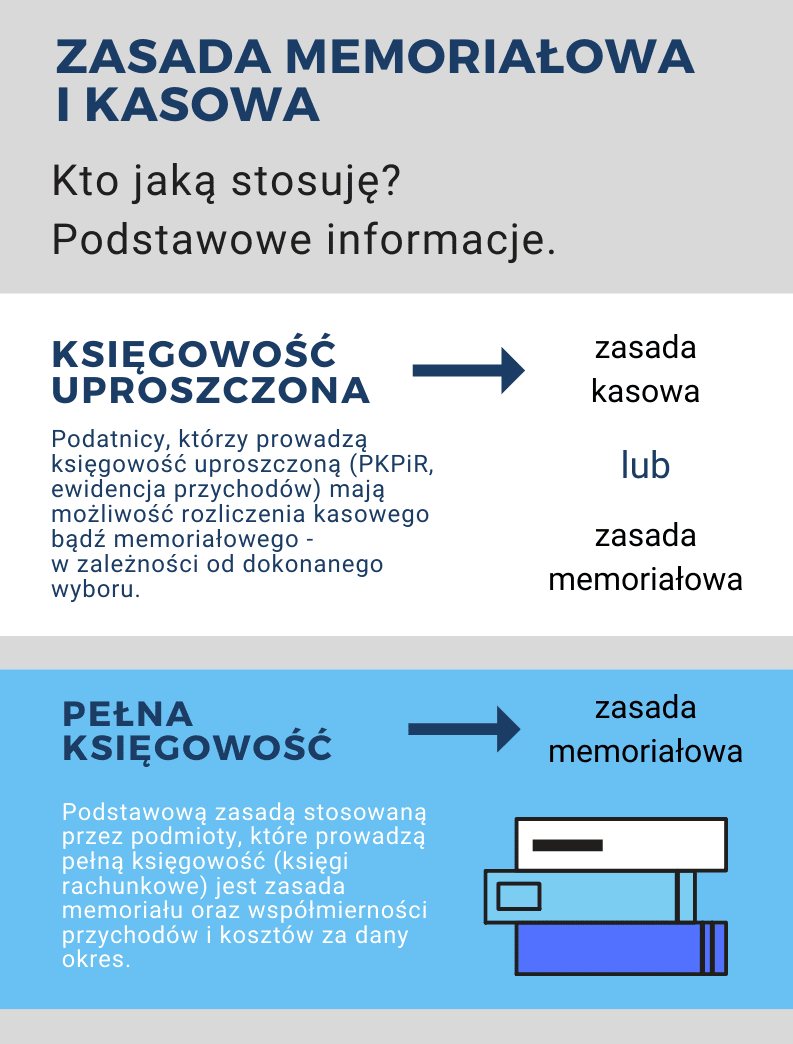

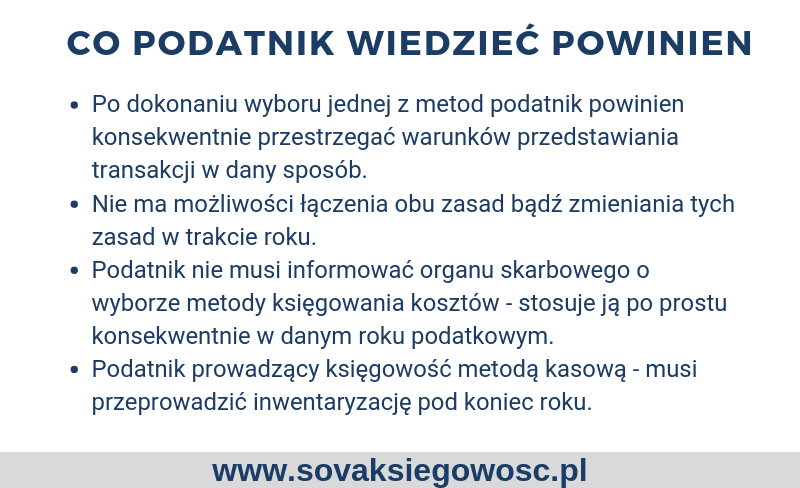

Metodę kasową w rozumieniu rachunkowości, należy jednak odróżnić od metody uproszczonej księgowania kosztów, stosowanej na gruncie ustawy o podatku dochodowym od osób fizycznych. Metoda ta, bywa czasem nazywana kasową, jednak ściśle rzecz biorąc proces księgowania nie jest związany z przepływami pieniężnymi. Zgodnie z tą metodą koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, w którym zostały poniesione. Za dzień poniesienia kosztu uzyskania przychodów uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania kosztu. Metoda uproszczona rozliczania kosztów w podatku PIT nie ma nic wspólnego z metodą kasową w podatku VAT, która dotyczy rozliczania podatku od towarów i usług, a nie ujmowania kosztów w księgach rachunkowych.

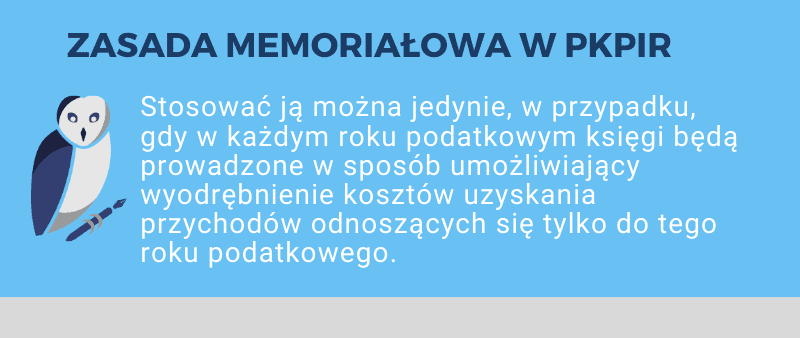

Ważne: Podatnik rozliczający się poprzez podatkową księgę przychodów i rozchodów (PKPiR), może wybrać opisaną powyżej metodę uproszczoną lub metodę memoriałową (metoda ta na gruncie ustawy o PIT różni się w szczegółach od metody memoriałowej wynikającej z ustawy o rachunkowości).

Masz pytania? Napisz do nas!

Biuro Rachunkowe

SOVA Księgowość

Wyślij E-mail

Formularz kontaktowy