Zastanawiasz się jak wypłacać pieniądze ze spółki z o.o. oraz jak uniknąć podwójnego opodatkowania? W tym artykule znajdziesz odpowiedzi na wszystkie pytania związane z tą kwestią!

Czym jest podwójne opodatkowanie w spółce z o.o.?

Prowadząc spółkę z o.o. z pewnością zetkniesz się z problemem podwójnego opodatkowania. W wielu przypadkach da się go jednak korzystnie rozwiązać i zarobione pieniądze wypłacić bez zbędnych strat. Zanim jednak przedstawimy możliwości wykorzystania takiego rozwiązania, skupmy się na tym czym właściwie jest podwójne opodatkowanie.

W przypadku prowadzenia działalności gospodarczej wszystko to co zarobi firma wpłacane jest na konto właściciela, w związku z tym pieniądze opodatkowane są tylko raz. Spółka z o.o. posiada jednak odrębną osobowość prawną, co oznacza m.in. to, że w pierwszym kroku opłaca podatek od dochodu, a następnie płacimy go jeszcze raz my, wypłacając pieniądze ze spółki.

Prowadząc spółkę z o.o. nie mamy możliwości tak swobodnego wpłacania i wypłacania pieniędzy z firmowego konta, ponieważ fizycznie dane środki należą do samej spółki. Oddzielenie prywatnych pieniędzy od majątku spółki jest jednak niekwestionowaną zaletą, zmniejszającą w dużym stopniu ryzyko związane z prowadzeniem biznesu.

Warto abyś pamiętał, że wszystkie transakcje, obciążenia i uznania w spółce z ograniczoną odpowiedzialnością muszą mieć udokumentowaną podstawę prawną, powinny być zaksięgowane i mogą powstać tylko i wyłącznie z tytułu osiągnięcia przychodów. Dane wskazania są bardzo istotne, ponieważ wszelkie działania w spółce z o.o., niezależnie od ich charakteru muszą, przynajmniej w domyśle, prowadzić do zwiększenia jej majątku.

W związku z brakiem jedności między spółką z o.o., a jej właścicielami – udziałowcami, jeżeli zechcą oni aby środki trafiły na ich konta muszą wypłacić dywidendę, co wiąże się z koniecznością zapłaty przez każdego z nich podatku. I to jest właśnie istotą podwójnego opodatkowania spółki z o.o., bo dywidenda nie jest dla spółki kosztem, a jej wypłata nie zmniejsza podatku dochodowego, który spółka musi zapłacić.

Bardzo niekorzystnym sposobem na wypłacanie środków ze spółki z o.o. jest także zatrudnienie się w niej na umowę o pracę. Średnie opodatkowanie tej formy zatrudnienia wynosi bowiem 42% (jest to faktyczny koszt jaki ponosi pracodawca uwzględniając składki na ZUS). Nieco lepiej prezentuje się wypłata środków poprzez jednoosobową działalność gospodarczą, jednak nadal nie jest to korzystne rozwiązanie. Główną różnicą w stosunku do umowy o pracę jest w przypadku DG stały ZUS oraz możliwość skorzystania z przywileju podatku liniowego lub ryczałtowego (po spełnieniu określonych wymogów).

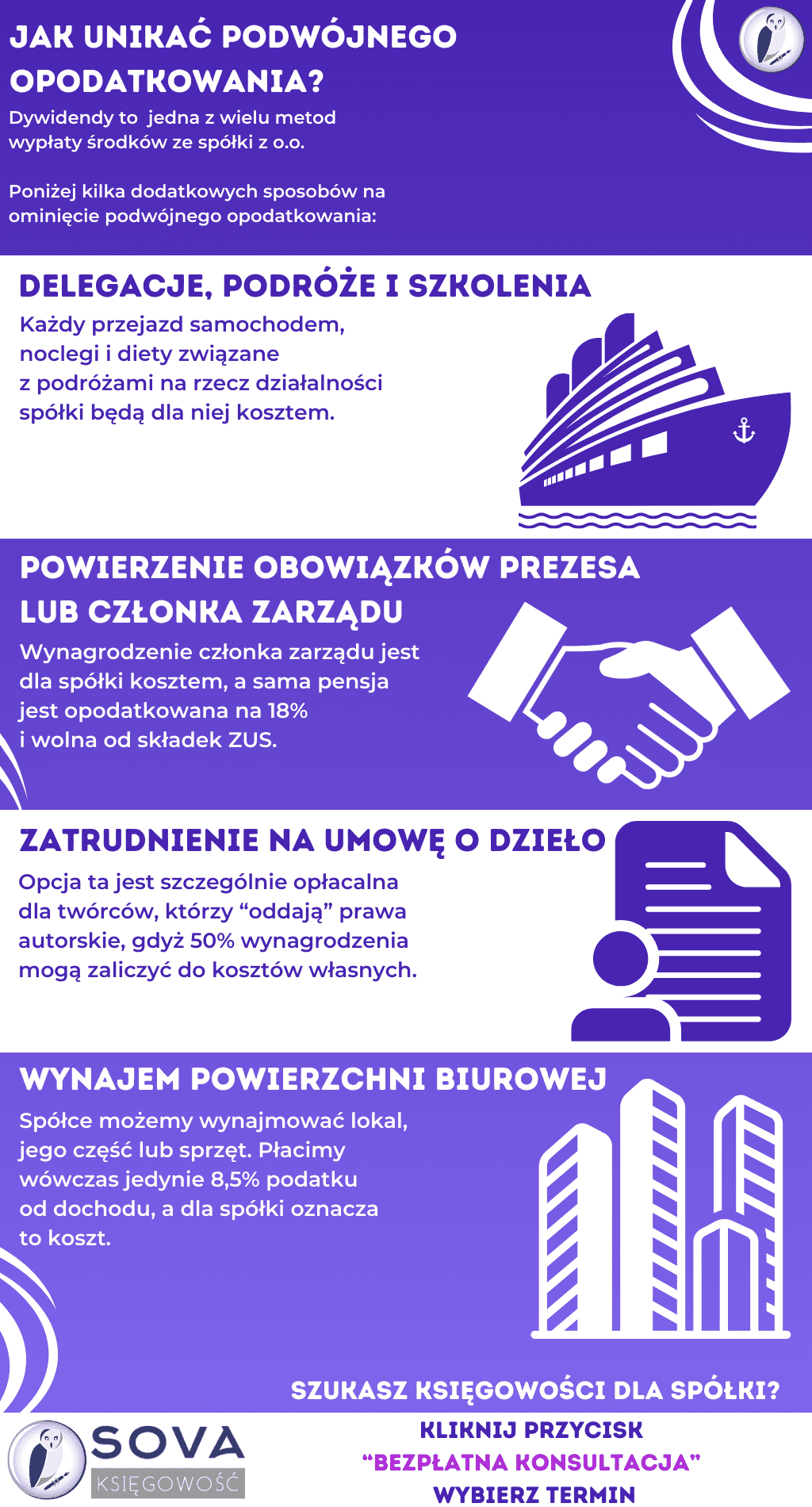

Jak uniknąć podwójnego opodatkowania w spółce z o.o.?

Aby uniknąć dwukrotnego opłacania podatku, należy przede wszystkim wypłacić pieniądze ze spółki z o.o., w sposób który będzie dla niej kosztem. Zwiększając koszty zmniejszamy bowiem podatek dochodowy. Istotny jest również fakt, że wypłata musi mieć miejsce w tym samym miesiącu, w którym księgujemy przychód.

Jak zatem skutecznie wypłacać pieniądze ze spółki z o.o.? Otóż, przede wszystkim musimy się skupić na formach stałej współpracy z naszą spółką, takich jak wynajem powierzchni, czy też powierzenie obowiązków prezesa lub członka zarządu spółki, a nawet zatrudnienie na umowę o dzieło.

Wynajem powierzchni biurowej

W celu rejestracji spółki z o.o. należy podać jej adres oraz prawo do lokalu. Bardzo często zdarza się, że rejestrujemy naszą spółkę we własnym mieszkaniu. Jeżeli chcemy aby dane rozwiązanie przyniosło nam korzyści, najlepszą opcją będzie podpisanie ze spółką umowy najmu. Wówczas jako formę opodatkowania należy wybrać ryczałt, co narazi nas jedynie na podatek od przychodu (8,5% do kwoty 100 000 zł, 12,5% powyżej tej kwoty), natomiast dla spółki będzie oznaczało koszt.

Ponadto możesz wynajmować spółce sprzęt, lokal lub część lokalu, ważne tylko, żeby zachować rozwagę i dostosowywać stawki do aktualnych na rynku.

Powierzenie obowiązków prezesa bądź członka zarządu

Jeżeli spółka z o.o. chce podejmować jakiekolwiek formalne działania musi mieć zarząd, który może być jednoosobowy (w postaci prezesa zarządu) lub szerszy (z członkami zarządu). W związku z tym wspólnicy mogą „mianować” prezesa lub członka zarządu poprzez uchwałę powołującą go do pełnienia danej funkcji za wynagrodzeniem.

Wynagrodzenie to będzie dla spółki kosztem, a dla członka zarządu zostanie opodatkowane na 12%, (z pomniejszeniem podstawy wymiaru o 250 zł). Od takiego wynagrodzenia nie odprowadza się składki ZUS.

Zatrudnienie na umowę o dzieło

Możemy wyróżnić dwa zasadnicze rodzaje umów o dzieło pod względem kosztów uzyskania przychodów. W przypadku gdy „oddajemy” prawa autorskie w ramach umowy o dzieło, mamy możliwość zaliczenia 50% wynagrodzenia do kosztów własnych, tym samym zmniejszając wysokość podatku. To rozwiązanie posiada jednak dość istotną wadę – obowiązuje nas roczny limit przychodów, które możemy zaliczyć do preferencyjnej stawki, a dodatkowo dotyczy ono tylko twórców.

Umowa o dzieło pozwala w niektórych przypadkach na zakwalifikowanie 50% wynagrodzenia (po odliczeniu składek na ubezpieczenie rentalne, emerytalne i chorobowe) jako kosztów uzyskania przychodu (suma odliczonych kosztów nie może przekroczyć 85.528 zł), jeśli dochodzi do przekazania praw autorskich, np. jeśli piszesz dla pracodawcy program.

Katalog osób uprawnionych do 50% autorskich kosztów uzyskania przychodu możesz znaleźć w art. 22 ust. 9 pkt 1-3 ustawy o podatku dochodowym od osób fizycznych – co istotne, od stycznia 2018 roku katalog osób uprawnionych do skorzystania z 50% KUP został mocno ograniczony.

W innym przypadku koszt uzyskania przychodu stanowi 20% dla wszystkich dzieł, które nie są objęte prawami autorskimi. Warto, żebyś był świadomy co możemy zaliczyć do umowy o dzieło, a co lepiej rozliczać w ramach umowy zlecenia, ponieważ złe zakwalifikowanie umowy jako umowy o dzieło, w przypadku kontroli skarbowej, może zaowocować koniecznością zapłaty zaległych składek.

Działasz w branży IT i zastanawiasz się jakie są Twoje sposoby na ograniczenie zobowiązań podatkowych zgodnie z aktualnym polskim prawem?

Sprawdź IP Box – 5% podatek dochodowy!

Podsumowując, sposobów racjonalnego wypłacania pieniędzy ze spółki z o.o. przy równoczesnym unikaniu podwójnego opodatkowania jest kilka. Wybór najlepszego z nich zazwyczaj zależy od specyfiki prowadzonego biznesu. Inne możliwości będzie miał sklep wielobranżowy, a inne spółka handlująca nieruchomościami. Warto jednak, żebyś już na etapie planowania i „projektowania” swojej spółki pomyślał o odpowiedniej optymalizacji podatkowej.

Masz pytania? Napisz do nas!

Biuro Rachunkowe

SOVA Księgowość

Wyślij E-mail

Formularz kontaktowy